Fins al 28 de febrer pot modificar la base de cotització com a autònom

Li recordem que té l'oportunitat de modificar la base de cotització del règim especial de treballadors autònoms (RETA) i la quota a pagar i ajustar-la als seus ingressos reals, dins dels límits permesos segons edat, fins al 28 de febrer de 2025. Aquesta modificació tindrà efectes a partir de l'1 de març de 2025.

Els autònoms són els únics que poden triar la base per la qual cotitzen. Aquesta decisió és molt important, ja que en depenen les prestacions presents i la futura pensió. La base de cotització es pot modificar fàcilment i de manera telemàtica a través del sistema RED. No obstant això, cal tenir en compte els tràmits i els períodes per a fer el canvi.

- Atenció. L'elecció que es faci de la quota serà molt important, perquè aquest és el paràmetre que marca la quantia de les prestacions que rebrà l'autònom en cas de malaltia, accident, atur, maternitat o jubilació.

El sistema de cotització per a autònoms s'estableix en funció dels seus rendiments nets. Si és autònom i necessita actualitzar la seva base de cotització, haurà d'ajustar la seva base de cotització al tram corresponent pels seus nous rendiments. La pròxima modificació té efectes a partir d'1 de març i la pot fer fins al pròxim 28 de febrer.

Cotització basada en els rendiments obtinguts

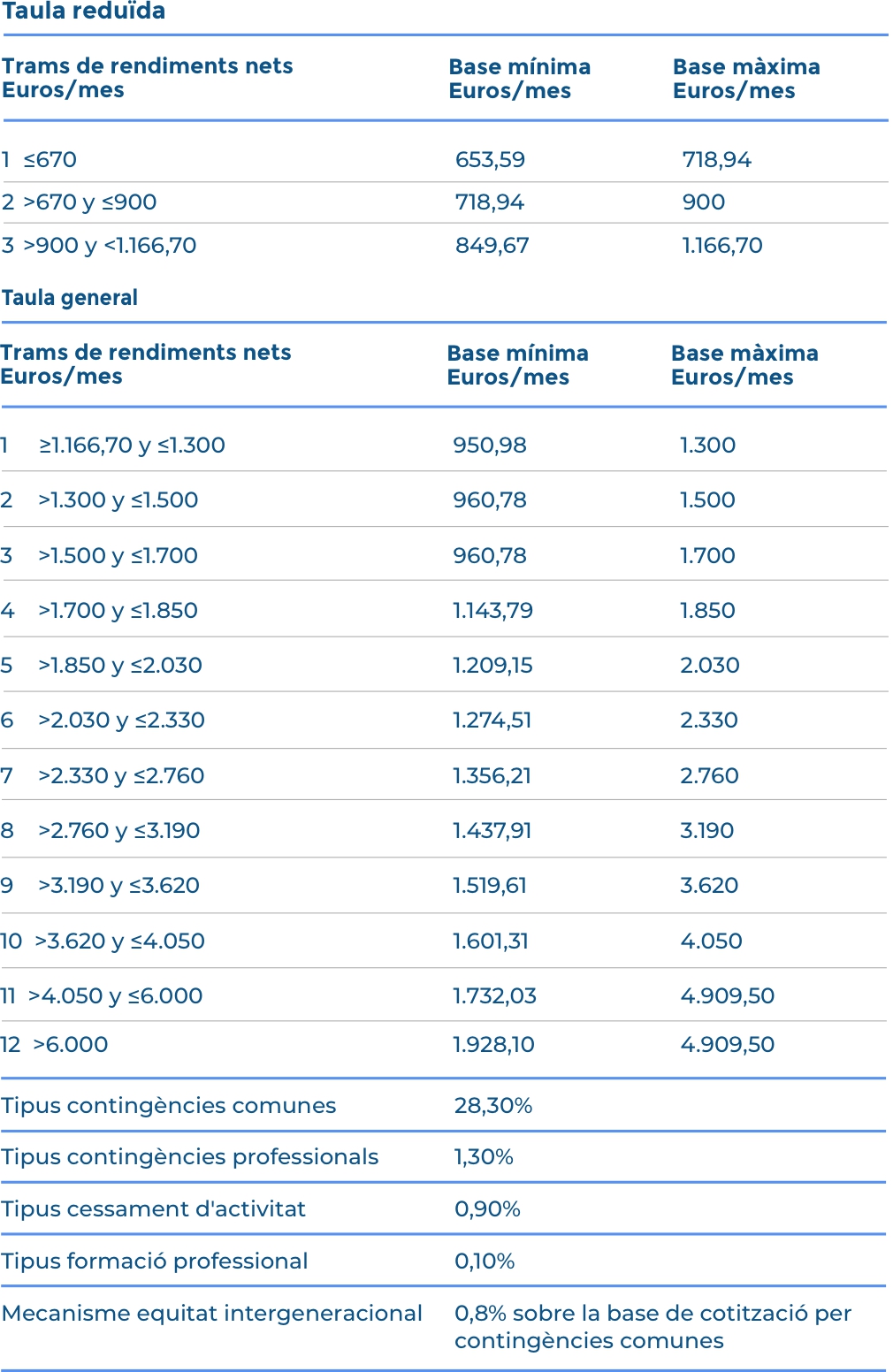

S'han dissenyat unes taules de cotització amb 15 trams de rendiments nets mensuals, que contenen les bases mínimes i màximes que s'aplicaran en cada tram.

A l'efecte de determinar la base de cotització, es tindran en compte la totalitat dels rendiments nets obtinguts l'any natural, en l'exercici de les seves diferents activitats professionals o econòmiques, amb independència que les desenvolupin de manera individual o com a socis o integrants de qualsevol entitat, amb personalitat jurídica o sense, sempre que no hagin de figurar per elles en alta com a treballadors per compte d'altri o assimilats a aquests. El rendiment net computable de cadascuna de les activitats exercides es calcularà d'acord amb el que es preveu a les normes de l'IRPF i amb algunes particularitats en funció del col·lectiu al qual pertanyin.

Com es calculen els meus rendiments?

De l'import resultant s'ha de deduir un 7% en concepte de despeses generals, excepte en els casos en què el treballador autònom reuneixi les següents característiques, on el percentatge és del 3%:

- Administrador de societats mercantils capitalistes la participació de les quals sigui més gran o igual al 25%.

- Soci en una societat mercantil capitalista amb una participació més gran o igual al 33%.

Per a l'aplicació del percentatge indicat del 3%, n'hi ha prou amb haver figurat noranta dies en alta en aquest règim especial, durant el període a regularitzar, en qualsevol dels supòsits citats anteriorment.

Partint de la mitjana mensual d'aquests rendiments nets anuals, s'ha de seleccionar la base de cotització que determinarà la quota a pagar.

Base de cotització per a autònoms en 2025

- La base màxima de cotització augmenta un 4%, passant de 4.720,50 € a 4.909,50 € mensuals a partir de l'1 de gener de 2025.

- Les bases mínimes de cotització es modificaran segons l'increment del salari mínim interprofessional (SMI), que passa de 1.134 € a 1.184 € bruts mensuals en 14 pagues.

- Cotització per pluriactivitat: els treballadors autònoms que també treballin per compte d'altri i superin els 16.672,66 € de cotització anual tindran dret al reintegrament del 50% de l'excés abonat. Aquest reintegrament serà aplicable si la cotització per contingències comunes supera el límit establert en el règim especial d'autònoms.

- S'ha de recordar que des de l'1/1/2019, és obligatori per a l'autònom, la cobertura de les contingències professionals, la de la prestació per cessament d'activitat i la de formació, el resultat de tot això és que els tipus aplicables a l'autònom que es mantenen respecte dels del 2024 són els següents: es manté en 28,30% per a contingències comunes; l'1,30% per a les contingències professionals; el 0,9% per al cessament d'activitat; el 0,10% per a la formació professional; i s'incrementa, que sí que ha estat revisat, un 0,8% el mecanisme d'equitat intergeneracional (MEI) amb una distribució del 0,67% a càrrec de l'empresa i el 0,13% a càrrec de l'autònom.

La base de cotització en aquest règim especial serà la triada pel treballador entre les bases mínima i màxima que li correspongui. A excepció d'algunes particularitats, durant l'any 2025 la taula general i la taula reduïda i les bases màximes i mínimes aplicables als diferents trams de rendiments nets són les següents:

Què passa si trio una base de cotització que finalment no es correspon amb els meus rendiments definitius?

Les bases mensuals triades cada any, tindran un caràcter provisional, fins que es procedeixi a la regularització anual de la cotització.

Finalitzat l'any natural l'Administració Tributària facilitarà a la Tresoreria informació sobre els rendiments anuals reals percebuts. Si la quota triada durant l'any resultés inferior a l'associada als rendiments comunicats per l'Administració Tributària corresponent, es notificarà al treballador l'import de la diferència. Aquest import haurà de ser abonat abans de l'últim dia del mes següent a aquell en què s'hagi rebut la notificació amb el resultat de la regularització.

Si, per contra, la cotització fos superior a la corresponent a la base màxima del tram en el qual estiguin compresos els rendiments, la Tresoreria reintegrarà la diferència abans del 30 d'abril de l'exercici següent a aquell en el qual la corresponent Administració Tributària hagi comunicat els rendiments computables.

Si està interessat a modificar la base de cotització, els agrairíem que ens ho fessin saber com més aviat millor.

Es poden posar en contacte amb aquest despatx professional per qualsevol dubte o aclariment que puguin tenir sobre aquesta qüestió.

Documents relacionats

Enllaços relacionats

Butlletí PDF